المحاسبة

المحاسبة

ادارة الاعمال

ادارة الاعمال

الادارة

الادارة

وظيفة التخطيط

وظيفة التخطيط

وظيفة التنظيم

وظيفة التنظيم

وظيفة التوجيه

وظيفة التوجيه

وظيفة الرقابة

وظيفة الرقابة

ادارة الانتاج

ادارة الانتاج

ادارة الجودة

ادارة الجودة

الادارة الاستراتيجية

الادارة الاستراتيجية

ادارة التسويق

ادارة التسويق

ادارة الموارد البشرية

ادارة الموارد البشرية

علوم مالية و مصرفية

علوم مالية و مصرفية

المالية العامة

المالية العامة

الاقتصاد

الاقتصاد

الأحصاء

الأحصاء| اساليب تقليل دورة التحويل النقدي والعوامل المحددة للاحتياجات النقدية |

|

|

|

أقرأ أيضاً

التاريخ: 21/12/2022

التاريخ: 13/12/2022

التاريخ: 2023-07-08

التاريخ: 2023-06-27

|

أﺳﺎﻟيـب ﺗﻘﻠيـل دورة اﻟﺗﺣول اﻟﻧﻘدي :

إن ﻋﻣﻠيـﺔ ﺗﻘﺻيـر دورة التحويل التقدي تتضمن بعداً مهماً جداً في إدارة اﻟﻧﻘديــﺔ وﻫـو أن ﺗﻘﺻـيـر دورة اﻟﻧﻘديــﺔ يـوﻓر ﺳيـوﻟﺔ أﻛﺑر ﻟﻠﺷرﻛﺔ ﻣﻣﺎ يـﺟﻌﻠﻬﺎ ﻗﺎدرة ﻋﻠﻰ ﺗﺧﻔيـض اﻟﺣد اﻷدﻧﻰ ﻣـن اﻷرﺻـدة اﻟﻧﻘديــﺔ اﻟﺗـﻲ ﺗﺣـﺗﻔظ ﺑﻬـﺎ.

ﻓــﺈذا اﻓﺗرﺿــﻧﺎ أن ﻣﺗوﺳــط اﻟﻧﻘــد اﻟــذي تحتاجـه الشركة في السنة هو200 الف دينار ، واذا علمنا ان معدل دوران هو 1.9 مرة ، فإن الشركة تستطيع ان تحتفظ بمبلغ 105 آلاف دينار فقط ( 200 الف ÷ 1.9 ) بدلاً من ان تحتفظ 200 الف نقداً ، ولو افترضنا تستطيع تشغيل الأموال بعائد 8% فعندها يمكن ان تستثمر الشركة المبلغ الذي تم توفيره والبالغ (95000) بعائد يبلغ 7600 (95000 ×8%) .

وﻣن اﻷﺳﺎﻟيـب اﻟﻣﺗﺑﻌﺔ ﻓﻲ ﺗﻘﻠيـل دورة اﻟﻧﻘديـﺔ :

1ــ إطﺎﻟﺔ ﻓﺗرة ﺳداد اﻟـذﻣم اﻟداﺋﻧـﺔ ( أو متوسط فترة الاسترداد ) الى أقصى حد ممكن دون ان يؤثر ذلك على ﺳـــﻣﻌﺔ اﻟﺷـــرﻛﺔ والتزامها بالقانون ؛ أي تقوم الشركة بسداد ثمن مشترياتها بوقت متأخر وبدون الإساءة الى سمعتها المالية ، . ﻓﻣﺛﻼً لو قامت الشركة ﻓﻲ ﻣﺛﺎﻟﻧـﺎ اﻟﺳـﺎﺑق ﺑﺗـﺄﺧيـر ﺳـداد اﻟـداﺋﻧيـن إﻟـﻰ 180 يوم بدلاً من 142.5 فإن هذ سيقصر من دورة النقدية بحوالي 37.5 يوم لتصل الى 156 يوم (235.5 + 100.5 ــ 180) ، وسيصبح معدل دوران النقدية 2.3 تقريباً (365 ÷ 165) بدلاً من 1.9 مرة ، وﻫــذا ﺳـيـﻘﻠل ﻣــن اﻟﻣﺑﻠــﻎ اﻟـذي ﻋﻠــﻰ اﻟﺷـرﻛﺔ اﻹﺣﺗﻔــﺎظ ﺑــﻪ ﻣـن 105 الف دينار الى 87 الف دينار (200 الف ÷ 2.3) وبالتالي يقل العائد الممكن تحقيقه 6960 بدلاً من 7600 دينار.

2ــ ﺗﻘﺻيـر ﻓﺗرة اﻟﺗﺣﺻيـل ﻣن دون اﻟﺗﺄﺛيـر ﻋﻠـﻰ ﺣﺟـم اﻟﻣﺑيـﻌـﺎت : ﺣيــث يـﻣﻛـن ﻟﺷـرﻛﺔ أن ﺗﻘـدم ﻣﺟﻣوﻋـﺔ ﻣـن الحوافز (مثل الخصم النقدي) للعملاء الذين يدفعون نقداً أو بشكل مبكر ، أو قد تقوم الشركة بتقليل فترة الائتمان الممنوحة لعملائها ولكن بشكل معقول بحيث لا يتسبب ذلك في فقدان العملاء وتحولهم للمنافسين ، ﻛﻣــﺎ ﻋﻠــﻰ اﻟﺷــرﻛﺔ أن ﺗﺗﺑــﻊ أﺳــﺎﻟيـب ﺗﺣﺻــيـل وﺗﺳــويـﺔ ﺳــريـﻌﺔ ﺑﺣيـــث يـــﺗم إيـــداع اﻟﺷــيـﻛﺎت ﻓــوراً ﻓﻲ ﺣﺳﺎب اﻟﺷرﻛﺔ ، وﻟﺗوﺿيـﺢ أﺛر ﺗﻘﺻـيـر ﻓﺗـرة اﻟﺗﺣﺻـيـل ﻟﻧﻔﺗـرض ﻓـﻲ ﻣﺛﺎﻟﻧـﺎ أن اﻟﺷـرﻛﺔ اﺳـﺗطﺎﻋت أن تخفظ فترة التحصيل من 100.5 يوم الى 80 يوم ، عندها فإن دورة تحويل النقدية ستنخفض من 193.5يوم الى 173يوم ، وسيصبح معدل دوران النقدية 2.1مرة بدلاً 1.9 مرة وبالتالي فإن الحد الادنى للنقدية سينخفض من 105 الف دينار الى 95 الف دينار.

3ــ تقصير ﻓﺗــرة ﺑﻘــﺎء اﻟﺑﺿــﺎﻋﺔ ﺑﺎﻟﻣﺧــﺎزن لكن دون ان يؤدي ذلك الى ان تعاني الشركة من نفاذ المخــزون ، ويـــﺗم ذﻟــك ﻣــن ﺧــﻼل إدارة اﻟﻣﺧــزون ﺑﺷــﻛل ﻓﻌــﺎل ﻛﻣــﺎ ﺳــﻧﻧﺎﻗش ﻓــﻲ أﺟــزاء لاحقة من هذا الفصل .

ويـﻣﻛــن ﻟﻠﺷــرﻛﺔ اﻟﺟﻣــﻊ ﺑــيـن اﻷﺳــﺎﻟيـب اﻟﺳــﺎﺑﻘﺔ ﻟﺗﺣﻘيـــق ﺗﺧﻔــيـض ﻣﻣﻛــن ﻟــدورة ﺗﺣويـــل اﻟﻧﻘديـــﺔ ﻣﻣــﺎ سينعكس ايجاباً على سيولتها وربحيتها .

اﻟﻌواﻣل اﻟﻣﺣددة ﻟﻼﺣﺗيـﺎﺟﺎت اﻟﻧﻘديـﺔ :

يـﺧﺗﻠف ﺣﺟم اﻷرﺻدة اﻟﻧﻘديـﺔ اﻟﺗﻲ ﺗﺣﺗﺎج اﻟﺷرﻛﺔ ﻟﻺﺣﺗﻔﺎظ بها تبعاً ﻟﻠﻌديـد ﻣن اﻟﻌواﻣل ، ﻧذﻛر ﻣﻧﻬﺎ :

1ــ ﻣزاﻣﻧــﺔ اﻟﺗــدﻓﻘﺎت اﻟﻧﻘديـــﺔ Synchronization of Cash Flows)) : يـﻘﺻــد ﺑﻣزاﻣﻧــﺔ اﻟﺗــدﻓﻘﺎت اﻟﻧﻘديـﺔ ﻫو ﻗيـﺎم اﻟﺷرﻛﺔ ﺑﺎﻟﻣواﺋﻣﺔ بين تواريخ وأﺣﺟﺎم ﺗدﻓﻘﺎﺗﻬﺎ اﻟﻧﻘديــﺔ اﻟداﺧﻠـﺔ واﻟﺧﺎرﺟـﺔ، ﺑﻣﻌﻧـﻰ أن ﺗوﻗــت دﻓﻌﺎﺗﻬــﺎ اﻟﻧﻘديـــﺔ ﺑﻧــﺎء ﻋﻠــﻰ ﺗــﺎريـﺦ وﻣﻘــدار ﻣﺗﺣﺻــﻼﺗﻬﺎ اﻟﻧﻘديـــﺔ ، وﻓــﻲ ﺣــﺎل ﻧﺟــﺎح اﻟﺷــرﻛﺔ ﻓــﻲ المزاﻣﻧــﺔ واﻟﻣوازﻧــﺔ ﺑــيـن ﺗــدﻓﻘﺎﺗﻬﺎ اﻟﻧﻘديـــﺔ اﻟداﺧﻠــﺔ واﻟﺧﺎرﺟــﺔ ﻓيـﻣﻛﻧﻬــﺎ اﻹﺣﺗﻔــﺎظ ﺑﺄﻗــل ﺣــد ﻣﻣﻛــن ﻣــن اﻷرﺻدة اﻟﻧﻘديـﺔ.

2ــ تكلفة الحصول على الاموال ((Financing Costs : ويـﻘﺻد ﺑﻬـﺎ اﻟﺗﻛـﺎﻟيـف اﻟﺗـﻲ ﺗﺗﺣﻣﻠﻬـﺎ اﻟﺷـرﻛﺔ ﻟﻠﺣﺻـول ﻋﻠـﻰ اﻟﻧﻘـد ﻓــﻲ ﺣـﺎل عجزت أرﺻــدﺗﻬﺎ اﻟﻧﻘديــﺔ اﻟﺣﺎﻟيــﺔ ﻋــن ﺗﻐطيــﺔ اﺣﺗيـﺎﺟﺎﺗﻬـﺎ ، وﺗﺗﺿــﻣن هذه التكاليف على نوعين أساسيين هما تكلفة المعاملات ((Transaction Costs والتي تتضمن على تكلفة الاجراءات والمعاملات التي تنفقها الشركة في عملية الحصول على النقد ، وتكلفة الاقتراض (Borrowing Costs) التي تتضمن على التكاليف المصاحبة لاقتراض اﻷﻣوال ﺑﻣﺎ ﻓﻲ ذﻟك ﺗﻛﺎﻟيـف اﻟﻔواﺋد ﻋﻠﻰ اﻟﻘروض واﻟﻌﻣوﻻت وﻏيـرﻫﺎ ، وﻛﻠﻣﺎ ﻛﺎﻧت ﺗﻛﻠﻔـﺔ اﻟﺣﺻـول ﻋﻠــﻰ اﻻﻣــوال أﻛﺑـــر ﻛﻠﻣــﺎ ﺗطﻠــب ذﻟـــك ﻣــن اﻟﺷــرﻛﺔ اﻹﺣﺗﻔـــﺎظ ﺑﺄرﺻــدة ﻧﻘديـــﺔ ﻛﺑيــــرة، اﻣــﺎ ﻓــﻲ ﺣـــﺎل اﻧﺧﻔﺎض ﺗﻛﻠﻔﺔ اﻷﻣوال ﻓيـﻣﻛن ﻟﻠﺷرﻛﺔ اﻹﺣﺗﻔﺎظ ﺑﺄرﺻدة ﻧﻘديـﺔ أﻗل.

3ــ تكلفة الفرصة البديلة (Opportunity Cost) : وﻫـﻲ اﻟﻌواﺋـد اﻟﺗـﻲ يـﻣﻛـن أن ﺗﺣﻘﻘﻬـﺎ اﻟﺷـرﻛﺔ ﻋﻠـﻰ أﻣواﻟﻬــﺎ ﻟــو ﻗﺎﻣــت ﺑﺈﺳــﺗﺛﻣﺎرها ﻓــﻲ ﻣﺟــﺎﻻت أﺧــرى ﺑــدﻻً ﻣــن اﻹحتفاظ ﺑﻬــﺎ ﺑﺻــورة ﻧﻘــد ، وﻛﻠﻣــﺎ زادت ﺗﻛﻠﻔــﺔ اﻟﻔرﺻــﺔ ﻛﻠﻣــﺎ ﻗﻠﻠــت اﻟﺷــرﻛﺔ أرﺻــدﺗﻬﺎ اﻟﻧﻘديـــﺔ ﺣﺗــﻰ ﺗﺳــﺗﺛﻣر اﻷﻣــوال ﻓــﻲ اﻟﻣﺟــﺎﻻت اﻷﺧــرى ﻟﺗﺣﻘق اﻟﻣزيـد ﻣن اﻟﻌواﺋد .

4ــ تكاليف ادارة الأرصدة النقدية (Costs of Managing Cash Balances) :

هي التكاليف اﻟﺗـﻲ ﺗﺗﺣﻣﻠﻬـﺎ اﻟﺷـرﻛﺔ ﻋﻠـﻰ إدارة اﻷرﺻـدة اﻟﻧﻘديــﺔ ﻟـديـﻬﺎ ﺑﻣـﺎ ﻓـﻲ ذﻟـك ﺗﻛـﺎﻟيـف ﺣﻔـظ وﺧـزن اﻷﻣـوال وأﺟـور اﻟﻣـوظﻔيـن القـائمين على إدارة اﻟﻧﻘــد وﺗﻛـﺎﻟيـف الحراسة واﻷﻣــﺎن وﻏيـرﻫـﺎ ، وﻛﻠﻣــﺎ ارﺗﻔﻌـت ﻫــذﻩ اﻟﺗﻛﺎﻟيـف ﻛﻠﻣﺎ اﺣﺗﻔظت اﻟﺷرﻛﺔ ﺑﺄرﺻدة ﻧﻘديـﺔ أﻗل.

5ــ عدم التأكد Uncertainty)) : كلما زادت درجة عدم التأكد من التدفقات النقدية المستقبلية ﻟﻠﺷرﻛﺔ ﻛﻠﻣﺎ اﺳﺗدﻋﻰ ذﻟك وﺟود أرﺻدة ﻧﻘديــﺔ ﻛﺑيــرة ﻟـدى اﻟﺷـرﻛﺔ ﻟﻣواﺟﻬـﺔ أيــﺔ ﺗـدﻓﻘﺎت ﻧﻘديــﺔ ﻏيــر ﻣﺗوﻗﻌﺔ ، أﻣﺎ ﻓﻲ ﺣﺎل إرﺗﻔﺎع درﺟﺔ اﻟﺗﺄﻛد ﻣن اﻟﺗدﻓﻘﺎت اﻟﻧﻘديـﺔ ﻓيـﻣﻛن اﻹﺣﺗﻔـﺎظ ﺑﻣﺳـﺗويـﺎت أﻗـل ﻣـن اﻷرﺻدة اﻟﻧﻘديـﺔ.

أﺳﺎﻟيـب إدارة اﻟﻧﻘد

ﻓﻲ ظل ﻣﻧﺎﻗﺷﺗﻧﺎ اﻟﺳﺎﺑﻘﺔ ﺑﺄن دواﻋﻲ اﻟﻣوازﻧﺔ ﺑيـن اﻟﺳيـوﻟﺔ واﻟرﺑﺣيــﺔ ﺗﺳـﺗدﻋﻲ اﻹﺣﺗﻔـﺎظ ﺑﻣﻘـدار ﻣﻌﺗـدل ﻣـن اﻷرﺻـــدة اﻟﻧﻘديــــﺔ ﻟـــدى اﻟﺷـــرﻛﺔ ،وﻓـــﻲ ﺿـــوء أن ازديــــﺎد اﻷرﺻـــدة اﻟﻧﻘديــــﺔ يـﺣﻣـــل ﻣﻌـــﻪ ﺳـــيـوﻟﺔ ﻋﺎﻟيــــﺔ وﻟﻛـــن ربحية متدنية ، وﺑﻣﺎ أن اﻧﺧﻔﺎض اﻷرﺻدة اﻟﻧﻘديـﺔ ﺗﺧﻔـض ﻣـن ﺳـيـوﻟﺔ اﻟﺷـرﻛﺔ وﻗـد ﺗﺣﻣﻠﻬـﺎ ﺗﻛـﺎﻟيـف ﻣرﺗﻔﻌـﺔ ﻟﻠﺣﺻول على اﻟﻧﻘد ﻋﻧد اﻟﺣﺎﺟﺔ إﻟيـﻪ ، ﻟذا ﻓﻣن اﻟﻣﻬم أن ﺗﻘوم اﻟﺷرﻛﺔ ﺑـﺈدارة اﻟﻧﻘديــﺔ اﻟﻣﺗـوﻓرة ﻟـديـﻬﺎ ﺑﺎﻟﺷـﻛل اﻷﻣﺛل ، وﻣن أﻫم اﻷﺳﺎﻟيـب اﻟﻣﺳﺗﺧدﻣﺔ ﻓﻲ إدارة اﻟﻧﻘد ﻟدى اﻟﺷرﻛﺔ ﻣﺎ يـﻠﻲ :

1ــ مزامنة التدفقات النقديـة Synchronization of Cash Flows: ان قدرة الشركة على المزامنة اﻟﻣوازﻧـﺔ ﺑـيـن ﺗـدﻓﻘﺎﺗﻬﺎ اﻟﻧﻘديــﺔ اﻟداﺧﻠـﺔ واﻟﺧﺎرﺟــﺔ ﻣـن ﺣيــث ﺗوﻗيــت ﺗﻠـك اﻟـدﻓﻘﺎت وﺣﺟﻣﻬــﺎ ، يـﺳــﺎﻋدﻫﺎ ﻋﻠــﻰ إدارة اﻟﻧﻘديـــﺔ ﻟــديـﻬﺎ ﺑﺷــﻛل أﻓﺿــل ويـﻣﻛﻧﻬــﺎ ﻣــن اﻹﺣﺗﻔــﺎظ ﺑﺄﻗــل ﻣﺳــﺗوى ﻣﻣﻛــن ﻣــن اﻟرﺻيـد اﻟﻧﻘدي ، وﻫذا ﻣن ﺷﺄﻧﻪ ﺗـوﻓيـر ﺳـيـوﻟﺔ ﺟيــدة ﻟﻠﺷـرﻛﺔ ﺑﺎﻹﺿـﺎﻓﺔ إﻟـﻰ اﻟﻣﺣﺎﻓظـﺔ ﻋﻠـﻰ رﺑﺣيـﺗﻬـﺎ ﻧﺗيـﺟﺔ ﻋدم اﺿطرار اﻟﺷرﻛﺔ ﻟﺗﻌطيـل أرﺻدة ﻧﻘديـﺔ ﻛﺑيـرة.

2ــ تقصير دورة تحول النقدية Shorten Cash Conversion Cycle : يساعد تقصير دورة ﺗﺣول اﻟﻧﻘديـﺔ ﻓﻲ زيـﺎدة اﻟﻧﻘديـﺔ اﻟﻣﺗـوﻓرة ﻟـدى اﻟﺷـرﻛﺔ وﻓـﻲ زيــﺎدة ﺳـيـوﻟﺗﻬﺎ ، ويـﻣﻛـن ﺗﻘﻠيــل دورة ﺗﺣـول اﻟﻧﻘديـﺔ ﻣن ﺧـﻼل ﺗﻘﻠيــل ﻓﺗـرة اﻹﺋﺗﻣـﺎن اﻟﻣﻣﻧوﺣـﺔ ﺑـدون أن يــؤﺛر ذﻟـك ﻋﻠـﻰ ﺣﺟـم اﻟﻣﺑيـﻌـﺎت، أو ﻣـن ﺧﻼل اﺳـﺗﺧدام أﺳـﺎﻟيـب أﻛﺛـر ﻓﻌﺎﻟيــﺔ ﻓـﻲ اﻟﺗﺣﺻـيـل، أو ﻣـن ﺧـﻼل اﻟﻣﻣﺎطﻠـﺔ ﻓـﻲ دﻓـﻊ اﻟـذﻣم اﻟداﺋﻧـﺔ إﻟﻰ أطول ﻓﺗرة ﻣﻣﻛﻧﺔ ﺑدون أن يـؤﺛر ذﻟك ﻋﻠﻰ ﺳﻣﻌﺔ اﻟﺷرﻛﺔ وﻣﻼﺋﺗﻬﺎ اﻟﻣﺎﻟيـﺔ.

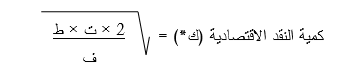

3ــ اﺳـــﺗﺧدام اﻟﻧﻣـــﺎذج اﻟريـﺎﺿــيـﺔ اﻟﺗـــﻲ ﻣــــن ﺷـــﺄﻧﻬﺎ ﺗﺣديــــد اﻟﺣﺟـــم اﻻﻣﺛــــل ﻟﻠﻧﻘديــــﺔ اﻟﺗـــﻲ ﻋﻠــﻰ اﻟﺷـــرﻛﺔ اﻹﺣﺗﻔــﺎظ ﺑﻬــﺎ ، ومن أشهر النماذج المستخدمة في هذا الصدد نموذج بامول ( (Baumol Model، ويقوم هذا النموذج على تحديد كمية النقد الاقتصادية التي يجب ان تحتفظ بها الشركة ﻓــﻲ ﺿــوء اﻟﻣﺑﺎدﻟــﺔ ﺑــيـن ﺗﻛﻠﻔــﺔ اﻟﻣﻌﺎﻣﻠــﺔ اﻟواﺣــدة اﻟﺗــﻲ يـﺳــﺗﻠزم أن ﺗــدﻓﻌﻬﺎ اﻟﺷــرﻛﺔ ﻟﻠﺣﺻــول ﻋﻠﻰ اﻟﻧﻘد ، وﺑيـن ﺗﻛﻠﻔﺔ اﻟﻔرﺻﺔ اﻟﺑديـﻠﺔ واﻟﻧﺎﺗﺟﺔ ﻋن ﺗﻌطيـل أﻣوال اﻟﺷرﻛﺔ ﻓـﻲ ﺻـورة رﺻـيـد ﻧﻘـدي , واﻟﻣﻌﺎدﻟﺔ اﻟﺗﺎﻟيـﺔ ﺗﺑيـن ﻛيـﻔيـﺔ اﻹﺣﺗﺳﺎب :

حيث ان (ت) هي تكلفة المعاملة الواحدة ، و(ط) هي طلب الشركة الكلي على النقد ، و(ف) هي تكلفة الفرصة للنقد المحتفظ به .

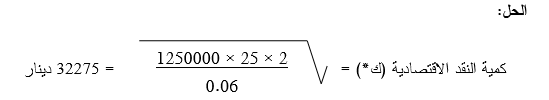

مثال 1: يبلغ الطلب الكلي على النقد لشركة طيران الجنوب 1250000دينار، وكانت تكلفة المعاملة اللازمة لتسييل الاوراق المالية لدى الشركة للحصول على النقد 25 دينار ، فاذا علمت ان الشركة تستطيع استثمار الأرصدة النقدية الموجودة لديها بعائد 6% سنوياً (تكلفة الفرصة) ،احسب كمية النقد الاقتصادية التي يجب على الشركة الاحتفاظ بها .

اي أن على الشركة الاحتفاظ برصيد نقدي مقداره 32275 دينار ، وﻫـــو اﻟرﺻـــيـد اﻟـــذي ﺗﺳـــﺗطيـﻊ اﻟﺷــرﻛﺔ ﻣــن ﺧﻼﻟــﻪ المـوازنة ﺑــيـن تكلفة المـعاملات و ﺗﻛﻠﻔــﺔ اﻟﻔرﺻــﺔ ، ﻣﻣــﺎ يـﺟﻌــل ﺗﻛﻠﻔــﺔ الاﺣﺗﻔــﺎظ ﺑﺎﻟﻧﻘد ﻓﻲ ﺣدﻫﺎ اﻷدﻧﻰ ، وﻓﻲ ﺣﺎل اﺣﺗﻔظت اﻟﺷرﻛﺔ ﺑرﺻيـد ﻧﻘدي أﻛﺑر أو أﻗل ﻣـن اﻟﻛﻣيــﺔ اﻟﻣﺣﺗﺳـﺑﺔ ﺑﻣوﺟب اﻟﻧﻣوذج ، ﻓﺈن ﺗﻛﺎﻟيـف اﻟﻧﻘد ﺳﺗﻛون أﻛﺑر.

|

|

|

|

التوتر والسرطان.. علماء يحذرون من "صلة خطيرة"

|

|

|

|

|

|

|

مرآة السيارة: مدى دقة عكسها للصورة الصحيحة

|

|

|

|

|

|

|

نحو شراكة وطنية متكاملة.. الأمين العام للعتبة الحسينية يبحث مع وكيل وزارة الخارجية آفاق التعاون المؤسسي

|

|

|